Năm 2024, cách tính thuế TNCN có gì thay đổi không? Thời điểm hiện tại, công tác chuẩn bị quyết toán thuế thu nhập cá nhân là công việc mọi kế toán phải thực hiện. Trong đó, người nộp thuế sẽ phải xác định số thuế phải nộp của năm trước đó, năm tính thuế, xác định số thuế còn thiếu, nộp thừa để làm căn cứ tính thuế.

Hướng dẫn tính thuế TNCN 2024.

Hướng dẫn tính thuế TNCN 2024.

1. Mức lương phải nộp thuế TNCN năm 2024

Để xác định năm 2024, mức lương bao nhiêu phải đóng thuế thu nhập cá nhân, bạn cần nắm được quy định mới về giảm trừ gia cảnh.

1.1. Ai được giảm trừ gia cảnh năm 2024?

Thuế thu nhập cá nhân từ tiền lương, tiền công được chia thành hai đối tượng khác nhau, bao gồm:

- Cá nhân cư trú.

- Cá nhân không cư trú.

Trường hợp cá nhân cư trú lại được chia thành 2 nhóm nhỏ: Cá nhân có hợp đồng lao động từ 03 tháng trở lên và cá nhân không ký hợp đồng hoặc giao kết hợp đồng lao động dưới 03 tháng. Mỗi đối tượng có cách tính thuế TNCN khác nhau nhưng chỉ có cá nhân cư trú mới được tính giảm trừ gia cảnh. Mặt khác, theo Điều 19, Luật Thuế Thu nhập cá nhân 2007 sửa đổi bởi Khoản 4, Điều 1, Luật Thuế thu nhập cá nhân sửa đổi năm 2012 và sửa đổi bởi Điều 1, Nghị quyết 954/2020/UBTVQH14 quy định giảm trừ gia cảnh là số tiền trừ vào thu nhập chịu thuế trước khi tính thuế đối với các khoản thu nhập từ kinh doanh, tiền công, tiền lương của đối tượng nộp thuế là cá nhân cư trú. >> Tham khảo: Hướng dẫn tra cứu thuế TNCN.

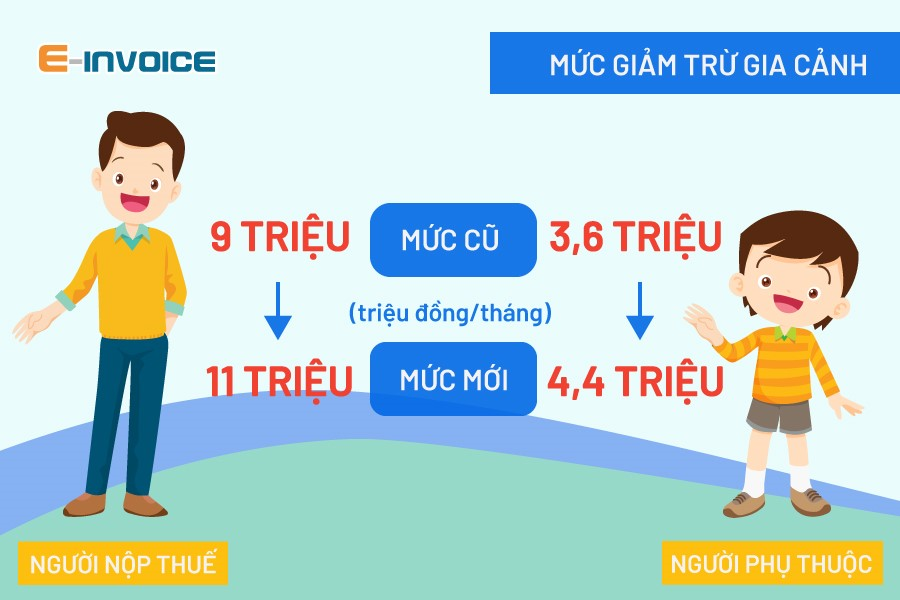

1.2. Mức giảm trừ gia cảnh

Theo Điều 1, Nghị quyết 954/UBTVQH14 quy định mới về mức giảm trừ gia cảnh quy định như sau:

- Mức giảm trừ gia cảnh đối với người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

- Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Quy định mới về mức giảm trừ gia cảnh.

Quy định mới về mức giảm trừ gia cảnh.

Như vậy, theo quy định hiện nay, người có mức lương trên 11 triệu đồng/tháng (132 triệu đồng/năm) sẽ phải nộp thuế thu nhập cá nhân. Người nộp thuế càng nhiều người phụ thuộc đồng nghĩa với mức lương phải nộp thuế theo quy định sẽ càng cao.

2. Hướng dẫn cách tính thuế TNCN năm 2024

Trong phạm vi bài viết dưới đây, cách tính thuế thu nhập cá nhân sẽ áp dụng đối với thu nhập từ tiền lương, tiền công.

2.1. Đối với cá nhân cư trú

- Cá nhân cư trú ký kết hợp đồng từ 03 tháng trở lên

Theo Luật thuế thu nhập cá nhân năm 2007 và Điều 7, Điều 9, Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân đối với cá nhân cư trú ký kết hợp đồng từ 03 tháng trở lên áp dụng công thức:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất.

Trong đó: + Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ.+ Thu nhập chịu thuế = Tổng thu nhập - Các khoản được miễn.+ Thuế suất từ tiền lương, tiền công đối với cá nhân cư trú có ký kết hợp đồng lao động 03 tháng trở lên được áp dụng theo lũy tiến từng phần như sau:

Bậc thuế

Thu nhập tính thuế/năm (triệu đồng)

Phần thu nhập tính thuế/tháng (triệu đồng)

Thuế suất (%)

1

Đến 60

Đến 5

5

2

Trên 60 - 120

Trên 5 - 10

10

3

Trên 120 - 216

Trên 10 - 18

15

4

Trên 216 - 384

Trên 18 - 32

20

5

Trên 384 - 624

Trên 32 - 52

25

6

Trên 624 - 960

Trên 52 - 80

30

7

Trên 960

Trên 80

35

- Cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Theo Điểm i, Khoản 1, Điều 25, Thông tư 111/2013/TT-BTC, các cá nhân có ký hợp đồng lao động dưới 03 tháng hoặc không giao kết hợp đồng lao động nhưng có tổng mức trả thu nhập từ 02 triệu đồng trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập (thực hiện khấu trừ trước khi trả tiền). >> Tham khảo: Hướng dẫn nộp hồ sơ quyết toán thuế TNCN qua mạng. Nghĩa là cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng mà có thu nhập từ tiền lương, tiền công của mỗi lần nhận từ 02 triệu đồng trở lên phải nộp thuế với mức 10%, trừ các trường hợp đã làm cam kết theo Mẫu 08/CK-TNCN nếu đủ điều kiện. Công thức tính số thuế phải nộp:

Thuế TNCN phải nộp = 10% x Tổng mức thu nhập trước khi trả.

2.2. Đối với cá nhân không cư trú

Căn cứ theo Điều 18, Thông tư 111/2013/TT-BTC quy định thuế TNCN áp dụng đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định theo công thức sau:

Thuế TNCN phải nộp = Thu nhập chịu thuế từ tiền lương, tiền công x Thuế suất 20%.

Thu nhập chịu thuế từ tiền lương, tiền công sẽ được xác định như đối với cá nhân cư trú ở trên. Trường hợp cá nhân không cư trú làm việc đồng thời ở cả Việt nam và nước ngoài nhưng không tách riêng được phần thu nhập nhận tại Việt Nam thì thu nhập chịu thuế sẽ xác định theo công thức: - Trường hợp 1: Đối với cá nhân người nước ngoài không hiện diện tại Việt Nam Tổng thu nhập phát sinh tại Việt Nam = Số ngày làm việc của công việc tại Việt Nam/Tổng số ngày làm việc trong năm x Thu nhập từ tiền lương, tiền công toàn cầu + Thu nhập chịu thuế khác phát sinh tại Việt Nam. - Trường hợp 2: Đối với các trường hợp cá nhân là người nước ngoài hiện diện tại Việt Nam Tổng thu nhập phát sinh tại Việt Nam = Số ngày có mặt tại Việt Nam/365 x Thu nhập từ tiền lương, tiền công toàn cầu + Thu nhập chịu thuế khác phát sinh tại Việt Nam. >> Có thể bạn quan tâm: Hóa đơn điện tử, Báo giá hóa đơn điện tử.

3. Thời hạn nộp thuế TNCN

Thời hạn nộp thuế TNCN được quy định cụ thể tại Luật Quản lý Thuế năm 2019, cụ thể: Thời hạn tạm nộp thuế TNCN: Được quy định tại Khoản 1, Điều 44 của Luật này:

- Nộp thuế TNCN theo tháng: Nộp chậm nhất là ngày 20 của tháng tiếp theo phát sinh nghĩa vụ về thuế.

- Nộp thuế TNCN theo quý: Nộp chậm nhất là ngày cuối cùng của tháng đầu tiên trong quý phát sinh nghĩa vụ về thuế.

Thời hạn nộp thuế TNCN.

Thời hạn nộp thuế TNCN.

Thời gian quyết toán thuế TNCN: Được quy định tại Khoản 4, Điều 44 của Luật này:

- Chậm nhất là ngày 31/3: Đối với trường hợp ủy quyền quyết toán thuế cho cá nhân, tổ chức chi trả thu nhập.

- Chậm nhất là ngày 30/4: Đối với cá nhân trực tiếp quyết toán thuế.

- Địa chỉ: Số 15 Đặng Thùy Trâm - Cầu Giấy - Hà Nội

- Tổng đài HTKH: 1900 4767 - 1900 4768

- Tel : 024.37545222

- Fax: 024.37545223

- Website: https://einvoice.vn/

- Fanpage: Hóa đơn điện tử Einvoice.